【betway必威体育官网 2019年12月26日讯】影响房价的主要因素是什么?有人说是人口流动,有人说是资金,有人说是土地供应,还有人说是地区经济发展,各执一词。

之前,笔者通过数据分析发现资金供应是影响楼市的最主要因素。且此结果和不少房地产经济学家的研究结果可以相互印证,并非孤证。

也正是在此基础上,笔者之前的推导皆从央行开始逐渐降低M2增速谈起:

过去两年里中国的M2同比增长(%)变化情况(网络图片)

以M2减少为基础,笔者在今年早期的不少文章里给大家展示了如下图景:银根收紧,监管天兵天将降临之际,银行券商们战战兢兢,币圈P2P们风流云散,地产奸商们望梅止渴,山大王们捉襟见肘。由此,就得出如下结论——楼市会如何就像某文豪所说的那样出现分化“有的高升、有的隐退”。感兴趣的请自行去历史消息中查看。

那么,问题就来了:

1)一些看官可能还会和我争论说什么央妈奶水足,而且略有“水性杨花”之嫌,有形之手可以随便去央妈怀里乱摸,然后让央妈放水救楼市。

2)一些看官也可能由此腹诽或口谤财政系统的技术官员们是坐视“苍生于水火之中而不顾”,居然各种监管,比如“庙小妖风大,池浅王八多”,出了一些经济学家,跳出来口谤过去监管太严。

实际上,就笔者和一些朋友的沟通来看,一些人好像对央妈和财政系统仍然抱有一定的幻想,觉得会哭的孩子有奶吃,只要他们愿意闹,a)上面就不会放任不管。同时,b)有形之手法力无边,会帮他们托住楼市。所以,这些人都是“清华北大不如胆子大”,还想要继续在楼市里“搏一搏,单车变摩托;赌一赌,贫农变地主”。

所以,笔者决定写一篇文章来就此作一个解毒和推演,并尝试把问题讲透,以此文终结关于楼市的所有争吵。同时,也让列位对形势有一个了解,并劝那些还在楼市里的玩家回头是岸,不要去幻想政府会救市,不要去和央妈以及财政体系的技术官员对赌。讲得不好的,还请海涵。

下面就是今日的解毒:

1.以楼市/土地为锚印钞是否有道理?

要讲清楚近期的楼市,首先要讲清楚楼市的功能。

众所周知,由于两税制,楼市是各级地方衙门山大王的禁脔和小金库。但大家可能不能理解的是,至少从2008年起,楼市似乎确凿也负担了一点货币之锚的角色。要讲清楚这件事,先要从费雪方程式讲起。

费雪方程式如下:M*V=P*T。其中:M——货币的数量;V——货币流通速度;P——物价水平;T——各类商品的交易总量(实际上就是可交易商品的总量)。

这个方程的意思是货币的数量(比如1000文)乘以货币流通速度(A请客花费1000文,这1000文落入餐馆老板B袋中,B转头又去找小蜜蜂宝剑放松,这1000文又落入小蜜蜂袋中,两次消费,数字为2)恰好等于可交易商品数量(比如一顿大餐加一次大宝剑)乘以交易价格(A请客花费和B大保健都是1000文)。

如果我们变换公式,两边同除T可得:P=(M*V)/T,也就是说物价水平=(货币数量*货币流通速度)/各类商品交易量。

根据这一变换,P的值取决于M,V,T三个变量。费雪说M是一个由模型之外的因素所决定的外生变量;V是由制度因素决定的,而制度因素变化缓慢,因而可视为常数;T与产出水平保持一定的比例,也大体稳定。因此,只有P和M的关系最重要,所以P的值特别是取决于M数量的变化。一句话:物价水平主要由货币供应量决定。

由于神州以外贸来作为人民币发行的基础,只要顺差存在,就会不得不自动超发人民币,这被原来的商务部官员称为“imported inflation”(输入性通胀)”。背后道理如下:外商来神州买血汗工厂产品,但不肯出高价。假设血汗工厂的洗剪吹加班生产了价值1亿美员(7亿人民币)的服装玩具,外商却只肯出7千万刀(4.9亿)。本来这生意就做不成了,但外管局跳出来说且慢:七千万就七千万,好说好说。然后外管局收下这七千万,转头给了血汗工厂老板7亿人民币。如此一来,外商,血汗工厂老板和外管局姥爷皆大欢喜,唯一的问题是市场上凭空多出了2.1亿人民币需要大家买单。

既然有这个“imported inflation”,按照费雪公式,那不是物价也会随之上扬?为何神州这么多年物价基本还算稳定?

这里面全靠当初户部周尚书(小川),楼侍郎(继伟)的技术微调。关于这微调有两个说法:a)地产蓄水池论(利用房产消化进口结余带来的通胀可能);b)地产印钞机论。其中a)地产蓄水池论是没错的,毕竟热钱最后都来到了楼市。

辣么,b)地产印钞机论有木有错?在笔者看来也木有错——布雷顿森林体系以后,货币的本质是国家做担保,通过信用程序发行债券——而神州的住房贷款/基建贷款等于是发行债券,债券发行的信用程序就是银行被授权去给大家贷款。

信用货币需要锚,住房贷款也需要锚,但这个锚不是楼市本身,也不是什么土地,而是各级山大王、各家企业和个人的信用,归根结底是房奴们的信用——银行相信各级山大王、企业和个人能在未来还钱给银行,所以就放心地把贷款放出去,而山大王拿到这个钱搞三通一平,建设基础设施,企业拿到这个钱就去修房/买房,个人拿到这个钱就去买房或者炒房,然后慢慢地连本带息还给银行。

所以,以楼市为锚印钞,并不是以土地或者别的神马为锚印钞,而其实就是以广大购房者的信用为锚印钞。

这样做的好处是显而易见的——神州国人个个吃苦耐劳,善良得紧,可以少吃两顿大餐,不出去度假,也一定要先把房贷还清——所以,这些人得信用极好,以这些购房者(接盘侠)的信用做抵押,就可以不断发行货币,然后以信用货币作为衡量标准的GDP就会跟着不断增长。最近几年的神州经济繁荣和迎头追赶上美帝,尽皆肇始于此。

侠之大者,为国为民,这句话可真不是说说而已。当然,这也有一点副作用——还记得前面提到的费雪公式的变形么:P=(M*V)/T

也就是说物价水平=(货币数量*货币流通速度)/各类商品交易量。

其中,由于货币流通速度V和各类商品交易量T是常量,所以P直接由M决定。信用扩张导致M扩张,M扩张P就一定要扩张,房价不上涨,是不可能的。所以,几十年后的房价也同时被变现,房价也跟着不断上涨。

只是说,在这里,费雪公式的价格P被通过技术微操巧妙地分为P1(刨开房价的物价)和P2(房价)。P1不涨,但是P2涨,如此而已。

2.有关楼市的信用扩张是否到了极限?

讲清了广大购房者们的信用扩张,M扩张,以及P扩张之间的关系,辣么,问题又来了:购房者们的信用扩张是否已经到了极限?不能再扩张了?

要搞清楚这个问题,需要很多去观察很多指标数据:

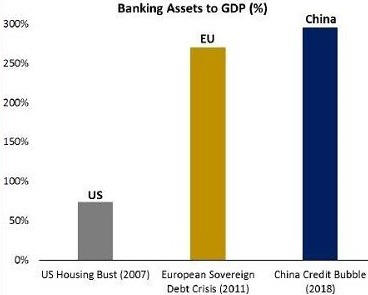

第一,神州债务的绝对体量虽不说绝后,但一定是空前的:

全球最大的经济泡沫在中国正面临破裂(来源:美联储、欧央行、中国银监会)

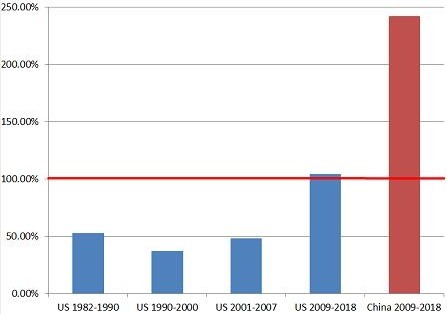

与之相应,金钱永远是流动性的,接近二百万亿资金在神州大地游荡,而且这是GDP的两倍:

2009-2018年间美中M2占各自GDP的百分比(来源:TheSoundingLine.com)

诚然,东瀛也曾这样干国,还更过火,M2是GDP的2.5倍。但这里面有两个问题:1)东瀛的负债如此之高,是因为其央妈敢于承担责任,任凭自己资产负债表N倍上涨。但由于这不会影响到流通中的现金,所以东瀛木有发生通胀。2)东瀛是一个GNP高于GDP的国家。按照世行公开的信息,2018年美国GDP约为20.494万亿美元,GNP为20.74万亿美元。GDP只比其GNP少了1.2%。中国在2018年的GDP为13.608万亿美元,GNP约为13.557万亿美元,GDP比GNP只多了0.4%。日本2018年的GDP约为4.971万亿美元,其GNP约为5.16万亿美元,GDP比GNI少了3.7%。而东瀛人在海外的投资(包括日本主妇当年在巴西智利等国的投资)很多还没有计算入GNP之内。

而这两种情况,在神州似乎都不一样。

第二,神州楼市已经泡沫较高。空口无凭,判别是否泡沫较高,投机是否盛行,需要有指标。这就要从“价值投资”和“投机”的区别说起。

据说,神州投资者还是以做主动投资为主,绝大多数人都在搞“价值投资”——购买被低估的股票,并希望其在估值回升的过程中给自己带来超额收益。然鹅,这里的“价值投资”需要打一个引号。点解?盖因为在神州股票出现被低估,有两种可能:

A、股票本身能带来更实际收益,也就是公司用募集到的钱真的去建厂房,雇工人,卖产品,最后真的获得了高额回报,值得市场为其付出溢价。这个可以算价值投资。

B、股票本身不能带来实际收益,但由于庄家很能吹,让大家都去买,导致股票本身价格上涨,然后庄家乘机高位出逃割韭菜(这表现在换手率极高)。这不叫价值投资,而叫做投机。

所以,判别一个市场内的玩家主要在搞价值投资,还是在搞投机,窃以为有如下两个指标:

指标1:看换手率。价值投资需要以中长期投资为主,投机以短期投资为主。因为市场上的最短周期——基钦周期(俗称猪周期)需要2-3年,长的周期需要六七年甚至十几年。所以价值投资的回报最短也需要3-4年。

指标2:看是靠分红还是靠买卖股本。价值投资以分红为主,投机以股本买卖为主。因为后者几乎木有分红,只有靠股价涨跌来赚钱这样子。

股市可以用这两个指标来判别是否投机盛行,楼市亦然。

就指标1,换手率,来看,固然由于很多城市都有冻楼的政策(比如限购,比如购买后两到三年不得出售),所以神州换手率数据存疑。但如果二手房挂牌大增,就说明这个楼市投机者众。下面是知乎上某数据达人@陌上公子,给出的数据,在财迷看来是可信度较高的:

2019年中国各地二手房挂牌量激增(来源:知乎)

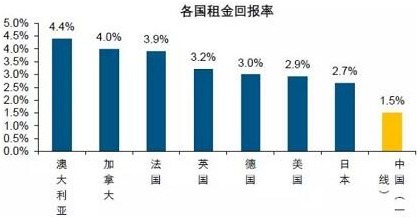

另外,再看看指标2,分红。楼市的租金,就等于股市的分红。当一个地方的楼市租售比已经极低,没办法靠分红(租金)回本,只能靠倒腾房价来赚钱的时候,说明这个地方的楼市或恐早已偏离价值投资的轨道,滑向了投机的深渊:

各国租金回报率比较(作者制表)

上图中,各位可以看到,东瀛的房产租售比是高于神州一线城市的,要是神州二三四线城市都算上,那就高更多了(就连笔者所在香江,租售比都有4%,25年回本没有问题)。

以上这些数据,都说明神州楼市很可能投机盛行,充满了泡沫。楼市相关玩家的信息用已经扩张到了一个较为难以容忍的地步。

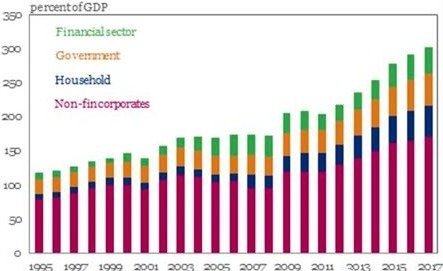

第三,最重要的是,终极信用制造者——包括广大购房者在内的普通老百姓——已经到了为了房地产而个人消费大幅下降,个人生活水平或也下降,忍受已经接近于极限的地步。

下图柱状图中的蓝色分段,就是居民的杠杆率,可以看到,居民杠杆率一直在上升:

中国居民的杠杆率在过去10年里一直在上升(来源:IIF,BIS)

这个扩张现在已经到了什么程度?窃以为已经到了影响了老百姓正常生活的程度——老百姓因为转杠杆和货币收缩,涓滴效应消失,已经囊中羞涩,不敢再花钱。

我们没有整体上的消费数据。但广告市场整体下降或许可以被看成是整体消费下降的一个指标——如果打广告促销推广起作用,广告商多半是不会降低预算的。

分行业看,家庭消费除了房子之外无非就是车,而最近几年汽车销量的新闻,都是预测未来的汽车销量将下滑2%-9%不等。

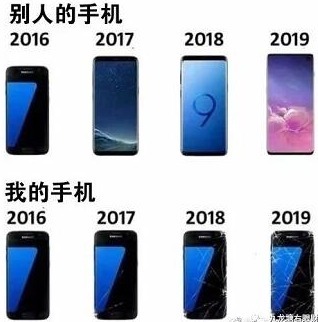

而且,不仅仅是作为大件的汽车销量下滑,经济的新增长点——智能手机——出货量也在下滑。所以,下面的这个笑话实际上很可能反映了真实:

实际上,就连作为小件的奶茶的消费,也撑不起开张的店家,呈现向下趋势。简单讲,以上的数据表明了一个事实:中国老百姓因为买了太多房子,要还贷款,最后导致他们没钱买车、没钱换智能机、甚至舍不得买奶茶。

如果这些事实都还不能说明老百姓的杠杆已经到达上限,什么事实才能说明?

而且这直接影响到了神州的实业——前面提到的汽车厂家、智能机厂家、奶茶店主无法赚钱扩大再生产,里面的工人也只能降工资,减少工时,甚至返乡创业。

如今的真问题是:由于几年前的转杠杆,购房者信用扩张太快,现在业已达到了一个他们自己都难以承受的地步。

如果广大购房者的信用扩张到了极限,那就等于一个气球到了最膨胀的时候——气球最膨胀的时候,也是最脆弱的时候,如果不膨胀,随便捏来捏去,甚至拿针去扎它,都不会有事。但如果膨胀到气球已经很薄,可能轻轻一碰就会出现一声巨响。

而广大购房者的信用气球是万万不能出现一声巨响的。因为,正如之前推演的那样,这些人的信用是神州货币发行的另一个锚。这个锚不能掉链子,如果掉了链子,各地地方政府的财政怎么办?这样的话,庙堂上的诸公是忙不过来的。

所以,综上所述,1)神州整体负债已经极高。2)无论是从换手率还是从分红的指标看,楼市都盛行着投机,充满了泡沫。3)神州房奴们的杠杆已经极高,实际上已经影响到他们的消费。

这三个理由都直接指向一个问题:以楼市为锚的印钞已经接近上限。

这就是为何技术官僚们会让M2增速会慢慢下降。

央妈印刷人民币,虽然不问鼎之轻重,但还是要看锚之粗细的。锚细一点无妨,但绝不能搞无锚印钞。就这一点来说,技术官僚们门清,不然也不会有M2增速慢慢减少这样的操作。

所以笔者在此要纠正一点——之前的推导,都是从庙堂定调“房住不炒”,央妈开始逐渐降低M2增速谈起,然后逐渐推演出去,给大家展示家生的银行券商们如何战战兢兢,野生的币圈P2P们如何树倒猢狲散,地产奸商们融资是如何的杯水车薪,山大王们是如何的捉襟见肘。

但这样讲,就容易让大家产生一个幻觉和误解——搞得好像庙堂的技术官僚们坐视苍生于水火之中而不顾一样。而通过这次推演,大家就可以看到技术官僚的难处——非不为也,是不能也。即使现在小民手里可能还有三瓜两枣,即使利用各种工具和操作,把这三瓜两枣都忽悠进了楼市,居民信用的气球真的再膨胀一点,也不是不可以。但万一真的出现一声巨响,那个责任谁能承担得起?

3.解决上面问题的技术难点

既然已经到达极限,辣么,该如何来解决问题?

这里面就需要技术微操。如果是我,对于信用创造者——广大购房者们——是不会轻易动他们的。如果可以,甚至还应该给他们一些补贴,学一学“直升机本(Helicopter Ben)”伯南克,搞一点坐着直升机撒钱的举动——毕竟,有谁会轻易动自己的奶牛或者会下金蛋的鹅呢?

但是,对于哪些在楼市里面搞搞震的套利者,那就要说声对不起——过去20年地产业一直有着广大的套利空间。所以各种套利者就纷纷出来摘落地桃子,跳丰收舞,好不热闹。

这些套利者也分几个层次:

最下一个等级,是哪些跟风的游兵散勇,这些人和07年或者16年初的股民一样,看见房价翻倍,特别眼红,最后实在忍不住,在高点时把自己的棺材本拿出来进入楼市,想要“搏一搏,单车变摩托;赌一赌,贫农变地主”。

更高一个等级,是民间自发的温州炒房团,以及欧神这种善于投机取巧的人,依靠民间互助积累规模资金,获得更高议价权,然后到处去团购房子,低买高卖。这些人相当于宁波敢死队,通过操纵部分地区房子坐庄赚钱,但经常被扔出来当替罪羊。

再高一个等级,则是能从银行系统里获得成规模的贷款修房的人,这里面包括但不限于撕葱爸,恒大许主席,满脸玻尿酸的王石,天天在琢磨怎么跑路的小潘,以及看热闹不嫌事大的任大炮。这些人相当于一级市场玩家,只要经过他们打包的资产能上市(楼盘卖出),那就基本上稳赚不赔。

最高一个等级,是各级山大王和银行,山大王等于是股市里上市融资的哪些国家队,楼市就是为他们而开的。不懂的理解一下中国政府的话:“股市就是为国企脱困而设立的”。所以山大王的地位,各位要有一个准确的理解。

为何银行也是食物链顶端的人?原因也很简单——银行间接融资是楼市的主要来源,也是利用楼市进行货币扩张的主要推手。

银行负责审查贷款,然后放出贷款。尤其是在4万亿以后,放贷成了任务。也许神州的基础货币增长不高,但问题在于银行把基础货币拿出去不断放贷,基础货币被无限放大。

所以银行业也赚到盆满钵满——其利润占到A股上市公司利润的4成(过去有几年甚至占了一半):

2019年美中最赚钱的前十名行业一览(来源:格隆汇)

甚至成为世界最赚钱企业:

全球最赚钱的10家公司(来源:勾股大数据)

但,如前所述,神州的楼市为锚无法持续,但大家又都需要吃喝拉撒。

那么,如何来技术操作,让大家能继续过日子?

一个合理的逻辑是,就如社科院前副院长李扬所述——移山填海,动一些人的存量财富。套利者在过去吃得肚子圆,一个个都脑满肠肥。动一动他们的财富,用来补贴广大购房者,说不定神州经济还能继续发展个十几年。

如今非常时期,不用去要命,但可以要钱。

哪些跟风的游兵散勇,是可以动的,动了他们,各位吃瓜群众才知道什么叫做天威赫赫,才懂得应该夹起尾巴做人。

民间自发的温州炒房团,以及欧神这种善于投机取巧者,也是可以动的,动了吃瓜群众还要兴高采烈,觉得青天大老爷为他们伸了冤。

能从银行系统里获得成规模的贷款修房的人,也是可以动的,动了他们(比如“撕葱”爸),吃瓜群众还要拍手称快,觉得终于一切归于公平。

脑满肠肥的负资产就在眼前,不动这些人,让其“化作春泥更护花”,那还要等到何时?但也要有分寸——山大王不能随便动,毕竟这是自己友。银行也不能动,这是金融中枢,动了这就是大问题。

但有时候,你不动他,他自己就要动(上面估计心里又有一万只羊驼跑过)。但这也说明银行地产,“俱为一体,陟罚臧否,不宜异同。若有作奸犯科及为忠善者,宜付有司论其刑赏,以昭平明之理。”

不管如何,有的人肯定是会被动一动的。

形势既然已经推演清楚,我等小民的对策也就呼之欲出:

1)笔者每次劝二三四线城市的看官等一等,或者说早点把手里的重资产减少一部分,很多人都会和我争论半天——而时间,恰好是我最宝贵的东西。

尽管笔者早已厌倦了争论,但鉴于不少看官确实需要更充分的理由和更翔实的证据才会做出一些关于手里房子的重大决定,所以我特此写作此文。如果这篇文章还没让大家看清趋势,那我也没有什么办法了——趋势已经明显,央妈也已经用M2缩减投了票,各位切莫再去和趋势对赌,去和央妈对赌。

还是那句话:之前也有一批和技术官僚对赌,认为他们的存量蛋糕不会被动的人——这群人后来被称作“下岗工人”。

“吾有旧友雕似汝,而今坟头草丈五。”

2)楼市不会崩,但显然会分化。笔者有长文专门讲这个,还做了一个短期预测(楼市大问2019:谁是房奴的敌人和朋友?)。这篇文章最后一部分有讲到。

3)苦海无边,回头是岸。欧神之流,过去或者带者一帮虾兵蟹将赚到了钱。但时移世易。已成过去式,跟着这种人混,没有前途。地产企业,也恐怕是过去式。五、六十岁的人,或者可以在这些企业里混到退休,但年纪更小的那些人,恐怕需要赶紧系鞋带。撕葱都在试图搞家族转型,何况你我?就笔者了解,其他行业地产业从业者也不好转,但一些服务类行业,比如保险、销售,由于地产从业者有一定人缘,还是可以转去的。毕竟“盛世买股票,乱世买保险”。市场风险不明,各项资产回报率都很低的时候,就只有求稳。

4)各位请提醒哪些在银行/券商等金融机构的亲友——如今多事之秋,一定要谨慎,不该签的字别签,不该背的锅别背,工作中要时时留下证据。否则轻则被扫地出门,重则倾家荡产,祸及妻儿。毕竟,就连董事长都没法保住自己,何况其余虾兵蟹将?

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序