【betway必威体育官网 2021年1月4日讯】在2017年9月份的时候,顶级投行高盛出了一份报告,报告的题目,叫做:熊市的必要条件(Bear Necessities)。

具体内容呢,就是分析了美股过去200年来的30次股票市场大跌的情况,找出他们之间最大的共同点。报告分析了40个宏观指标、市场指标和技术指标。结果发现,并没有任何一个指标能包打天下,每一次都能准确指示股市即将大跌,但有一些指标的确还是非常有指示性——例如,从宏观经济来看,熊市基本都发生在经济增长变缓、股市高估值且央行即将升息的环境中。

为此,该报告提出了5个股市即将大跌的必要指标异常:

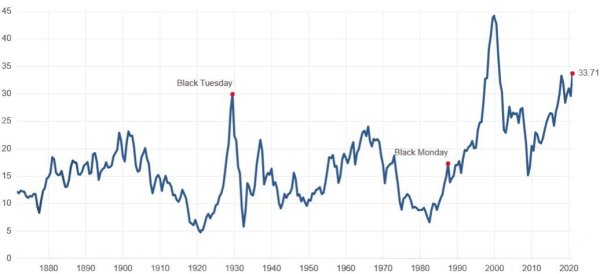

1)估值水平(一般用Shiller PE表示)

如果股市本身在低位,跌也跌不了多少,所以股市估值高位是大跌的一个必要条件,但,反过来并不成立——股市估值高,并不一定马上引发大跌,高估值可以持续很久。

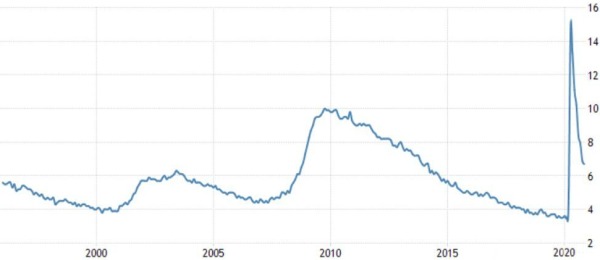

2)失业率

如果经济遭遇衰退,企业利润受到打击,一定会造成失业率大幅度上升,所以,在股市大跌之前,失业率一定有一个不断走低的过程,然后才会出现上升。

3)通胀率

通货膨胀上升,通常是经济繁荣周期末的信号,而且可能促使央行收紧货币政策,引发经济融资成本上升,造成经济衰退和熊市——不过,由于央行对利率的操纵,导致利率变化滞后于经济中的自然利率,通货膨胀在走高的时候,股市通常就已经先跌为敬,通胀高点是大跌的滞后指标。

4)ISM指数

ISM的全称是“美国供应管理协会(Instituteof Supply Management)”,其每月公布的采购经理人指数(PMI)及制造业指数(通常被简称为ISM指数),代表着着美国乃至全球经济在生产领域的状态,当这两个指标由高点开始回落的时候,通常意味着经济开始变差,公司的盈利减少,是非常明显的经济领先指标。

5)收益率曲线

“收益率曲线(YC)”概念,以往曾多次普及过,而在股市大跌之前,通常都会出现收益率曲线扁平化的现象——长期利率(通常用10年期国债收益率)与短期利率(2年或3个月国债收益率)趋同甚至倒挂,通常是短期的国债收益率上升(央行加息),而长期的国债收益率下降(避险资金涌入抬高国债价格),收益率扁平化会让商业银行丧失向经济体投放信贷的动力,所以预示着经济短期内的回落,股市可能面临大跌。

到了2019年,高盛又对这个报告进行了补充,特意补充了一个指标:

6)私营部门的收支平衡,通过计算居民及企业收入与支出差额,衡量金融过热风险。

然后,对上述6项指标所处的历史百分位数取平均值,就可以得到美股的“风险指数”了。

下图,就是1955-2019年底65年的美股风险指数(灰色竖条为美股暴跌期)。

1955-2019年底65年的美股风险指数(灰色竖条为美股暴跌期。来源:高盛投资研究)

一般而言,这个风险指数高于60%,那么回撤的风险会明显加大,风险指数越高,回撤幅度通常也越大,如果到达顶点(通常在70%以上),基本意味着大跌在即;当风险指数低于40%时,股市上涨的可能性更大,而且其值越低,股市的上涨的空间也越大。

高盛的报告,还将美股暴跌分为突发事件类熊市(半年即可恢复)、经济衰退类熊市(2年左右才能恢复)、结构错位类熊市(超预期的经济深度衰退,恢复时间可长达10年),而高盛所发明的这个美股风险指标,除个别突发事件类熊市之外,对于所有类型的美股暴跌,都具有良好的指示作用。

2000年、2008年和2018年,这个风险指数都分别达到了10年来的最高水平,美股随后都遭遇了暴跌。2018年大跌之后,由于2019年该指数持续下降,所以,高盛2019年底大胆预测,2020年美国不会遭遇经济衰退,美股牛市将延续……结果,就在疫情的突然袭击之下,2020年3月份美股暴跌,高盛惨遭打脸。

但是,我并不想说这个指标无效——恰恰相反的是,笔者认为这个指数非常有效:2020年的疫情袭击叠加沙特原油价格战叠加美国公司债危机,才使得2020年3月份的暴跌如此迅猛。

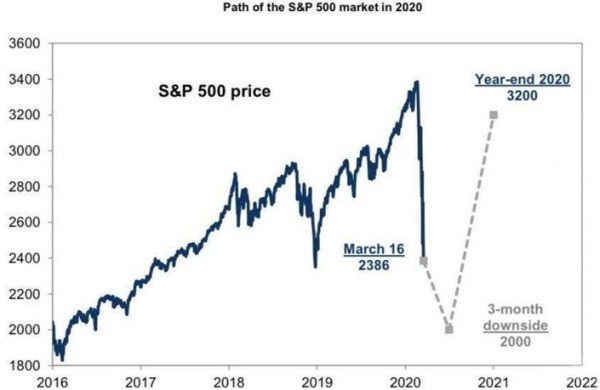

然而,就在美股暴跌至最低点的时候,根据上述模型,高盛又发出了明确的预测,声称2020年结束的时候,美股标普500的点位将恢复到3200点左右,我特意还将那张图保留下来(见下图)。

2017年高盛发出预测,声称2020年底美股标普500将恢复到3200点左右(来源:GS投资)

现在,2020年即将过去,美股不仅反弹至前高,还远超出前高,高盛这个“美股风险模型”的高度预见性,由此可见一斑。

目前,高盛并没有公布betway体育手机网 的美股风险值到底是多少,但我们可以通过分解指标来测算一下。

1)美股当前的估值水平,按照席勒市盈率,仅次于2000年科技股泡沫,在Shiller PE所处的历史百分位为95%。

美股历史上席勒市盈率变化情况(作者博客)

2)美国失业率:处于疫情爆发以来的低点,约处于近10年40%分位的水平。

2000年以来美国失业率变化情况(来源:美国劳工部)

3)美元通货膨胀率:目前正在抬升,处于过去10年40%历史分位水平。

2012年以来通货膨胀率变化情况(来源:美国劳工部)

4)ISM指数:受益于美国疫情救助法案,美国的中小企业和居民收入暴增,美国人民有了钱,当然是买买买了,企业生产自然要迎合这种消费,所以目前美国的PMI,基本已经抬升到了近10年来的最高点,处于过去10年历史93%分位的水平。

目前美国的PMI已经抬升到了近10年来的最高点(作者博客)

5)收益率曲线扁平程度,用10年期-2年期国债收益率表示,其扁平程度在2019年底到达顶点,在美联储将基准利率降至0之后,基差有所恢复,目前的长短利率差,约处于70%的历史低位。

1990年以来美国10年期-2年期国债收益率变化情况(作者博客)

6)私营部门收支平衡:这个指标笔者无法获取历史数据,暂且放弃。

就用美股估值、失业率、通胀率、ISM指数和收益率曲线扁平程度这5个指标来进行平均,目前的美股风险指数大约是68%。

68%的指标值,已经明显高于2019年底的61%,接近2018年底69%的水平。

就在近期,美国又推出了9000亿美元的财政刺激计划,这必将进一步推升美国的通胀率,而美国的PMI已经处于高位下滑中,而长短债利差在美联储购买国债的操纵之下,也很难有效抬升。如果美国的失业率开始稳定,那么——美股大跌的时刻,很快就会来临。

跳一次大神的话,笔者个人判断,如果美股在未来半年内继续上涨,并且上半年标普指数就涨至4000点左右的话,暴跌发生的时段,很可能在2021年年中前后。

【免责声明】看中国登载此文出于传递更多信息之目的。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,亦不构成投资建议。读者请仅作参考,并自行承担据此进行相关投资操作而产生的全部责任。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序