「金融供給側結構性改革」是個什麼東西?(網路圖片)

【看中國2019年3月2日訊】2月22日,在「完善金融服務、防範金融風險」的集體學習會上,大領導提出:「正確把握金融本質,深化金融供給側結構性改革」。

就這樣,「金融供給側結構性改革」這個詞兒,上升到了中央層面。也就因為這個詞兒,本週的金融股集體暴漲,推動上證指數推升了5.6%,「政策市」的名頭果然貨真價實。

那麼,什麼叫做「金融供給側結構性改革」呢?

過去中國企業發展,絕大部分錢都要靠銀行貸款(因為通過銀行或信託機構轉手,所以稱為「間接融資」),靠企業自身發行股票或者發行債券得來的錢都比較少(因為是直接面對市場融資,所以稱為「直接融資」),由此導致中國經濟體系債務太高,槓桿太高,風險太高,而且風險集中在銀行貸款這裡。

以2018年的社會融資總量統計為例,來看中國經濟中直接融資和間接融資的比例(下圖)。

中國經濟中的直接融資和間接融資的比例(來源:中國央行)

截止2018年底,人民幣的社會融資總量高達201萬億元,這意味著中國經濟體系中存在有201萬億元的信用(不包括中央政府國債融資和地方政府一般債券融資)。這其中,只有34.41萬億元是依賴於股票和債券融資,而另外的166.34萬億元,全部依賴於銀行貸款和信託貸款,間接融資佔比高達83%,而直接融資佔比只有17%。17%的直接融資比例,這個數據可謂是全球大型經濟體中的「奇葩」。

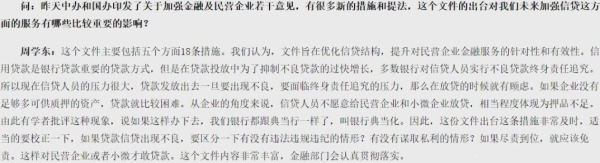

根據祁斌的研究,截止2015年,無論是高收入國家還是中等收入國家,其直接融資比重大致都處在65-75%的區間內,而中國的直接融資比重佔比在G20中墊底。

根據有關統計數據,資本市場發達的美國,其經濟中直接融資的比重達到89.9%,而即便是日本和德國這樣傳統的銀行主導型國家,其直接融資比重也分別達到了69.2%和74.4%,甚至連印度和印度尼西亞的直接融資比重也高達66.7%和66.3%(佔比高,並不意味著他們直接融資的額度高,實際上,這兩個國家經濟落後於中國的原因恰恰在於其間接融資和直接融資都很不發達)。

世界部分經濟體的直接融資比例(作者博客)

所謂「金融供給側結構性改革」,就是希望減少那些在金融體系內空轉的無效貸款,減少那些貸給大型殭屍國有企業的低效貸款,鼓勵企業發行股票和債券,增加市場上直接融資的比例。

大家該問了——中國經濟的融資結構,為什麼與其他大型經濟體有如此大的差異呢?

原因有兩個:

一是,中國的「市場經濟」脫胎於完全的計畫經濟體制,此前大中型銀行全部按照國家命令去配置各種信貸資源,資本市場直到20世紀90年代才在中國大地再度出現(有人可能會提俄羅斯,但必須強調,原蘇聯解體後,俄羅斯經濟轉型雖然稱不上成功,但其力度比中國徹底得多);

二是,長期以來,中國的社保和醫保體系不健全不完善,居民不得不用大量的儲蓄來防病、防老、防意外,這種資金對安全性要求極高,只有擁有國家信用背書的銀行儲蓄能夠提供,這一方面讓中國變成一個高儲蓄國家,另一方面也讓企業融資嚴重依賴於銀行貸款,而得到絕大部分貸款的,也都是有政府信用背書的國有企業。

金融的供給側改革,無非就是從供給上改革兩個方面:

增加對中小民營企業貸款,減少貸款在總融資中的佔比;活躍資本市場,增加股權和債券融資佔比。

那如何增加對中小民營企業的貸款?

2月15日,央行在金融統計數據解讀吹風會上已經提到,具體見下面的截圖。

央行在最後一個提問的回答中明確表示,對於民營企業和小微企業貸款,以後要避免「銀行典當化」,鼓勵信貸人員敢於對民營企業和小微企業放貸。

在央行強調之後,自然就是銀保監會要出臺具體的措施和方法——特別要強調的是,貸款是還要增加的,只是希望其佔比減少而已。

這個嘛,當然是個漫長的過程,以中國經濟當前的狀況,貸款是不可能減少的,否則不知道多少企業都得立馬破產,所以貸款還是要增加,但希望其增加速度能夠慢一點兒,然後在社會總融資中的比例逐漸下降。

在銀保監會官網發布的《堅決打好防範化解金融風險攻堅戰》一文中,對此有著明確的說明。

文中說了什麼關鍵內容呢?

宏觀槓桿率已改變過去年均增加10多個百分點的勢頭,去年以來趨於穩定;著力疏通貨幣政策傳導機制,重點解決金融機構「不敢貸、不願貸、不能貸」問題;結構性去槓桿達到預期目標,但降槓桿工作還要進行;……

——客觀來說,政府當然希望仍然能夠持續發放大量貸款,畢竟貸款對國有大銀行最為有利,但問題是中國的企業債務(特別是國有企業)已經高到世界數一數二,無法再通過更多貸款來承擔債務,如果要強行發放貸款,新發放的貸款,很可能絕大部分都會變成壞賬和死賬,最終將整個中國經濟體系拖向崩潰。

世界各國槓桿率水平對比(單位:%,截止期:2018年第二季度)

關於「結構性去槓桿達到預期目標」這句話,就有人諷刺說:長期吸毒的人,又一次宣布自己成功戒毒!

正是因為「間接融資」這種方式已經被中國玩到了極致和盡頭,所以我們才不得不提出「金融供給側改革」,希望增加直接融資的比重。想要增加直接融資,降低企業債務水平,唯一的出路就是發展資本市場。

過去的一年裡,中國提出了多項措施來規範和發展資本市場。

規範資本市場方面,證監會先後修改了退市制度,鬆綁了股指期貨交易,人大常委會也修改了公司法,鼓勵上市公司回購股票、增加分紅……

在發展資本市場方面,2018年提出CDR融資,並在滬港通的基礎上進一步提出了滬倫通,當然還提出了現在熱得發燙的科創板思路……

如果真正想要增加直接融資的比重,這不僅僅會涉及資本市場,還會涉及到整個金融體系的深刻變革,所以從最高領導到國務院,再從央行到銀保監會和證監會,最近這兩個月,都在密集的為「金融供給側改革」發聲。

券商股,為什麼能在最近兩個月瘋漲?

——就是因為,如果中國發展直接融資,無論發行股票還是發行債券,歸根結底都是要通過券商來實現,券商也將成為新一輪金融大潮的最直接的受益者,如果中國未來的直接融資像美國一樣發達的話,現在的頭部券商們,就是未來的高盛、摩根•斯坦利啊!

——當然,不管中國金融體系最終能不能向直接融資轉變,股市都是先把預期打上去再說,至於將來兌現不兌現,那是將來的證偽或證實的問題。

發展直接融資,必須要有一個完善的、規範的、健全的、有信用的、能夠得到大多數投資者認可的、能夠引導資金流向真正有市場需求的實體經濟的資本市場,唯有如此,才能夠讓中國的金融強大起來,資本市場也能變成中國經濟在世界上的核心競爭力之一。

對比之下,一個政策決定一切、混亂無序和欺詐盛行的資本市場,只會誘發資產定價紊亂,在實體經濟中誘發更多劣幣驅逐良幣的現象。

大A股改革的方向應該是哪裡,我們都應該心知肚明。

至少,從1月份的社會融資規模增量數據來看,中國經濟的結構性融資問題依然嚴重。中國的「金融供給側結構性改革」,還有很長很長的道路要走。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序