央行十分尷尬:大印鈔與縮表居然同時存在(組圖)

【看中國2020年5月18日訊】這一篇要講述的,是中國央行現在所面臨的尷尬局面:大印鈔與縮表居然同時存在。這種尷尬局面的持續,導致通脹與通縮同時存在的奇特現象——消費價格持續上漲,而資產價格持續萎縮。下面首先放上第一張數據表,也是本文的基礎性數據:央行資產演變表。

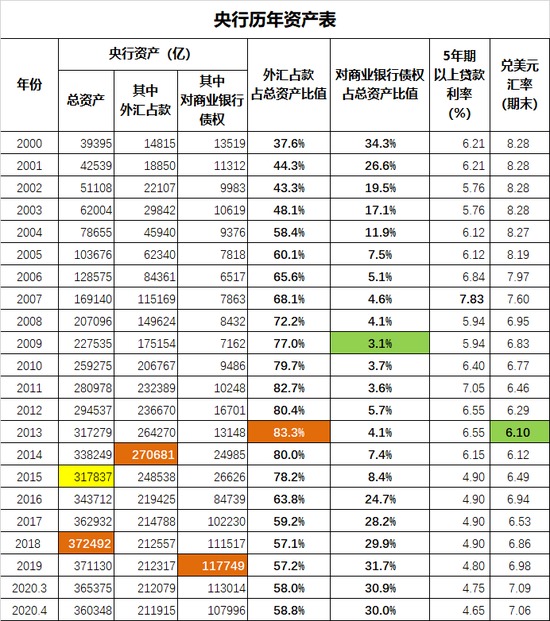

中國央行歷年資產表(作者製表)

各位,你們要建立這樣的基礎認知:央行總資產膨脹與萎縮,是可以與資產價格的漲跌之間,劃上直接的正相關關係的。央行的總資產2015年曾經萎縮過一次,萎縮幅度為6.0%。相對應的,2015年我國發作了股災,同時伴隨著全國性的房價下跌。在這樣的背景下,我國被迫啟動了漲價去庫存政策,國企漲價賣煤賣鐵,地產商漲價賣房,以此推動企業和個人借債買入生產性資產和房地產,維持資產價格,並推動央行資產表的繼續擴張。

然而漲價去庫存的推動作用是有限的,它將央行總資產從2015年的31.78萬億推升到2018年的37.25萬億之後,就到了極限,再也推不動了。2019年央行總資產下降到37.11萬億,降幅不算大,只有0.4%。但是央行資產表不能實現擴張,意味著資產價格就沒有辦法實現上漲,於是整個2019年中國股市就在2800-3000點之間緩慢晃蕩,幾乎沒人能在股市掙到錢。至於房地產市場,除了極個別城市中心城區具備核心資源的個別樓盤還有一點漲幅外,大部分都處於橫盤狀態,郊區樓盤則普遍開始下跌。這就是央行資產表與資產價格之間的正相關關係,毫無辦法。

央行被迫縮表的原因有兩個:第一,是外匯佔款喪失了增長性。外匯佔款是央行為了兌換外匯印刷出來的基礎人民幣,也就是以外匯為錨印鈔。事實上,龐大的外匯儲備,就是人民幣的真正信用來源,這麼多年來,我國其實一直沒有真正建立起人民幣的獨立信用,始終都是依賴兌換外匯作為最基礎的印鈔手段。外匯佔款的絕對值在2014年達到峰值的27.07萬億,此後就進入下降通道,2019年下降到21.23萬億。今年4月份繼續下降到21.19萬億,今年以來的降幅不大,只有0.2%。不過這依然是人民幣的貨幣信用逐步喪失外匯支撐的表現,所以人民幣匯率的表現依然不是很好看,兌美元匯率下降到了7.06,較2019年底的6.98持續下行。

沒有了外匯佔款,又想繼續印鈔,於是只能是啟動第二條印鈔通道——央行印錢借給商業銀行。不過商業銀行並不是最終的借款人,它只是一個中轉商角色,它從央行手裡借到錢之後,必須轉手借給真正的借款人。所謂的漲價去庫存政策,本質上就是幫助商業銀行尋找到真正的借款人——願意借錢擴大產能的企業,以及願意借錢買房的老百姓。可惜全社會的借債能力有其極限,因此商業銀行向央行借錢的能力也有其極限,到2019年,商業銀行向央行借了11.77萬億的錢,較2015年增加了3.4倍,實在是借不動了,再借都要砸在自己手裡了,於是只能向央行還錢,今年4月份,商業銀行向央行的借款減少到10.80萬億,降幅不小,達到了8.2%。

外匯佔款+對商業借款的持續下降,體現在央行的資產表上,就是被動縮表。今年4月份央行總資產36.03萬億,較2019年底減少了2.9%,這種降幅已經不算小了。央行總資產=全社會的基礎貨幣,央行資產表萎縮,意味著基礎貨幣的供應量持續減少。而為了維持經濟的繼續發展,又必須投入更多的貨幣,形成更多的刺激,於是唯一的辦法,就是加快貨幣的流轉速度,你借了錢之後存入銀行,銀行繼續拿去借給另一個人,由此形成貨幣乘數。適格的借款人現在越來越少了,也沒關係,乾脆就放鬆金融風險管控,允許類似地方政府這樣的借款人大規模的借新錢還舊債,由此繼續推高貨幣乘數。

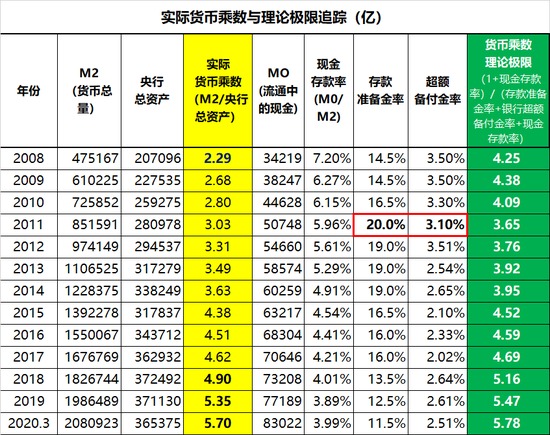

中國的實際貨幣乘數與理論上的極限貨幣乘數之間的比對表(作者製表)

上表是中國的實際貨幣乘數與理論上的極限貨幣乘數之間的比對表。2008年中國的實際貨幣乘數2.29,理論極限為4.25,兩者之間的差距極大,意味著中國在當時有極大的貨幣空間,可以通過鼓勵借債加速貨幣流轉。到2019年我國的實際貨幣乘數為5.35,而理論極限值為5.47,兩者之間的差距已經減少到只有0.12。再到今年3月份,實際乘數5.70,理論極限5.78,兩者之間的差距縮小到只剩0.08。這其實是貨幣政策已經喪失空間的表現,哪怕是使用借新債還舊債這種不要臉皮的方式,也已經達到了極限。想要繼續擴大貨幣乘數的理論極限,唯有繼續降准,所以4月份降了一次准,到今天上午又搞了一次定向降准。到今天這一刻,我國的銀行存款準備金率+超額備付金率,只剩下12%左右,事實上這已經低於全世界的平均水準13%。歐美國家雖然法定的存款準備金一般只有1-4%左右,非常低,但是各歐美銀行自己會執行10%左右的超額備付金,手頭總是要留點現金,以確保金融安全,不至於發生擠兌等惡性金融事故。想要繼續大規模的降准,其實我國的金融體系已經沒有什麼降准空間了,再降下去的結果,就是一旦有什麼風吹草動,老百姓隨手擠兌一下,就是金融體系的整體坍塌。

這裡必須進一步吐槽的是:2017年來我國每一次降准,打出來的口號都是為了增加小微企業貸款。下表是近年來小微企業貸款的比值演變:

近年來小微企業貸款的比值演變(作者製表)

小微企業的貸款佔比,2017年為24.48%,此後伴隨著口號越喊越響,佔比越來越低,到今年一季度末下降到23.19%。當然了,或許如果不這麼喊口號的話,小微企業貸款佔比或許會更低,這也是說不定的事。接下來我們需要瞭解是,貸款的實際投向,具體去了什麼領域:

中國貸款投向變化情況一覽表(作者製表)

吃貸款吃得最多的領域,就是居民貸款,居民貸款佔比呈現長期的上升趨勢,2017年的佔比增量最大,當年度增加了2.46個百分點。此後增量放緩,2018年增加了1.53個百分點,2019年繼續放緩到增加1.09個百分點。這種增長幅度放緩的結果,就是房價一步步喪失增長性,北京上海等房價過高地區甚至開始下跌。今年一季度就更不好看了,從2019年的34.87%緩慢下降到一季度的末34.04%,減少了0.83%。這意味著如果居民不再加速借錢買房的話,那麼央行資產表的萎縮情況會加劇,從而進一步推跌房價。老百姓越是借錢,央行資產表膨脹得越快,資產價格就越高。反過來,老百姓不再借錢,央行資產表萎縮,反過來資產價格就跌得越狠。這就是加速惡性循環,現代金融體制的加速作用,沒辦法的事。

三農貸款佔比在2014年達到峰值的32.49%,此後逐漸下降,目前為27%左右。金融對農業的支撐力度在近年來越來越低,這也是沒辦法的事,短期內不會有什麼改變。服務業貸款佔比長期穩定在25%左右,不升不跌。房地產開發貸款佔比在2015年下降到低谷值的5.04%,此後伴隨著地產漲價去庫存政策的推動,逐步上升到今年一季度的7.17%,整體上來說,雖然銀行業內部對開發貸有著諸多限制,但其實房地產依然是金融行業最喜愛的領域。要知道居民貸款其實基本上就是拿去買了房,再加上開發貸的話,其實超過41%的貸款是被房地產吃掉了,這已經是絕對優勢的貸款投向了,其它任何投向都無法與之相提並論。至於工業貸款,其佔比持續下行,近年來每年都要下降個百分之零點幾,頹勢無從掩蓋,與房地產根本就沒法相提並論。

今年,中國在財政上的最大舉措,就是「新基建投資」。截至4月份,地方政府發債1.9萬億,主要名目就是為了推動新基建建設。各位,你們一定要瞭解的是,今時今日,我大中國的貨幣總規模已經達到了208萬億。就這種龐大的貨幣規模來說,依靠地方政府今年以來發行的1.9萬億地方債來推動新基建,是根本推不動的,連貨幣水花都激不起來。2008年我國的貨幣總量只有47萬億,政府搞4萬億基建投資,引動民間的10萬億資金跟隨,在當時當然可以帶動整個貨幣走向的改變。但是今時今日,想要靠萬把億的地方政府債,帶動208萬億的資金轉向,是不可能的。08年的四萬億可以把挖掘機鋪滿全國,老百姓的視野之內全是熱火朝天的建設工地。但是現在的兩萬億,只不過是冷冷清清,老百姓冷眼一看,連土方車都看不到一輛。

按比例來說,要拉動當下208萬億的全社會總資金,政府投入的資金規模必須超過20萬億,但這是絕無可能的事。要知道,在央行縮表的情況下推升貨幣乘數,已經帶來一個非常扯淡的結果了:全民消費價格顯著上漲,而生產資料出廠價格持續下降。繼續放縱地方債務無節制擴張的話,辛巴威就是我們的明天。

居民消費價格漲跌幅與工業生產產品出廠價格漲跌幅比較(網路圖片)

截至今年4月份,消費物價同比漲幅3.3%,而生產資料出廠價格跌幅3.1%,兩者之間的疊加差異6.4%,乃是史上最高。一方面全社會貨幣流動性氾濫,導致消費物價上漲。另一方面,工廠生產出來的東西沒人要,經濟蕭條。這兩種情況疊加,簡直都要讓人精神分裂。如果要給這種現象找個名詞,那就是經濟學上最令人望而生畏的詞:經濟滯漲。

美國人在上世紀7、80年代面對經濟滯漲局面束手無策,一切金融和財政手段都宣告無效。最終解決滯漲問題,靠的是信息技術革命。現在這一次,我大中國眼看著就一步步的踏入了滯漲陷阱,希望這一次,我們也能輕輕鬆松的走出來吧。當然,走出來的辦法,我講過無數次了,有限政改,放開民間資本管制,科研去政治化,等等,都是很好的辦法,都能讓我大中國一步步走出陷阱,甚至,實施得好的話,可能只需要啟用其中的一個辦法,就能一步走出來。現在的疑問只不過是:中國願不願意走出其中的任何一步?

(文章僅代表作者個人立場和觀點)