【看中国2021年9月1日讯】多年以后,人们一定会认为,现在的美国投资者肯定是疯了。

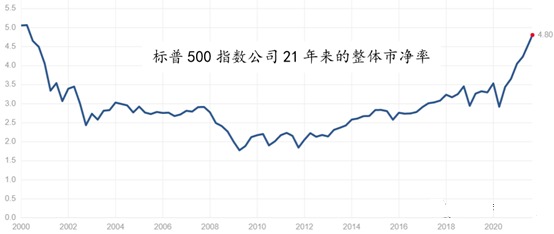

因为,他们居然能够把账面价值只有1美元的东西,硬生生给买成5美元——若一家公司被买成这样,倒还可以理解,但他们硬生生把美股中500家最大的公司一起买成了这样。

标普500指数公司21年来的整体市净率(作者博客)

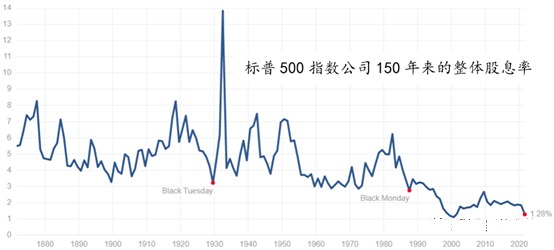

不仅如此,投资者不计成本的疯狂购买,还把美股的股息率(年度分红/股价),硬生生给买成了只有1%稍高一点儿,连长期国债的收益率都比不上,是100多年来的最低水平。

标普500指数公司150年来的整体股息率(作者博客)

你以为——我说的是2021年8月份的美国股市?

不,不,不——我说的是2000年2月份的美国股市!

1994年,万维网(World Wide Web,www)及Mosaic浏览器的出现,互联网开始走进大众的视野。越来越多的人开始上网并体会到了万维网的便利,无不感叹世界上还有这么神奇的东西,坐在家里可以看到整个世界的动态。

到了1995年8月,微软公司推出Windows 95个人电脑操作系统,它不仅带来了更强大、更稳定、更实用的桌面图形用户界面,而且提供免费的万维网浏览器(Internet Explorer),于是视窗95很快变成了有史以来最成功的操作系统,也给微软公司带来了滚滚利润。

到了1996年,对大部分美国上市公司而言,一个公开的网站已成为必需品。

互联网兴起之初,人们只是看见互联网具有免费出版及即时资讯等特性,逐渐地,人们开始适应了网上的双向通讯,并开启了以互联网为媒介的直接商务(电子商务)及全球性的即时群组通讯。这一系列的概念,迷住了不少年轻的技术或商业天才,他们认为这种以互联网为基础的新商业模式将会兴起,并期望成为首批以新模式赚到钱的人。今天的世界首富贝佐斯,就是其中之一,他就是在那个时候建立亚马逊并在1997年成功上市的。

从1990年到1997年,美国家庭拥有计算机比例从15%增长到了35%,计算机从一个奢侈品变成了一个家庭必需品,大家发现用计算机可以做到很多原来做不到的事情,比如网购、聊天、发邮件等等,特别方便。上网用户数量也随着计算机用户的增长在飞速增长,仅仅4年时间就收获5000万用户,而达到相同的用户数,电视机花了13年,收音机花了38年。

互联网公司的光明前景,当然吸引了大批资本蜂拥而入。

一家叫Netscape的网页浏览器公司,它继承了Mosaic的衣钵,1994年成立,第二年就上市,发行价28美元,上市第一天股价就涨到75美元,公司市值高达29亿美元,超过当时美国百年企业——通用动力,而其他的明星企业还包括亚马逊、eBay、Yahoo等。

我的成功可以复制!几个明星企业的成功,带动了互联网公司的上市狂潮。

到了1999年,无数互联网公司上市,有些公司只是在名称前面加个e-或者后面加个.com,然后出了一份商业计划书,投资者就认为它是互联网公司,有投资价值,从而疯狂砸钱。例如,声称自己做生鲜配送的公司Webvan,上市就融了3.7亿美元,只有一个网站域名的Pets.com公司,融资8200万美元……

这些公司,根本都不用考虑盈利问题,只要说自己是互联网公司,就有大把的人等着投资,企业家、投资者乃至用户都相信,这些快速增长但不赚钱的互联网公司,未来一片光明。他们用真金白银投票,把这些公司的股价买到天上去。而大多数公司得到融资之后,开始拼命砸钱做推广,烧钱买用户……

新经济概念+用户增长+营收增长+新商业模式的故事,带来了预期的用户增长,然后,形成正循环效应,所有人都心潮澎湃,纳斯达克指数斜率陡然攀升,互联网大泡沫开始形成。

总之,从1995年起一直到2000年初,随便一家互联网企业在IPO,就能享受2-5倍的股价攀升。分析师、投资者、企业家、风投、银行全部都陷入狂热的情绪当中,所有人都是赢家,每个人都赚了大钱——人们对科技股也越来越看好,只要手持科技股的股票,或者参加工作时能分享原始股权,普通人就能迅速成为“百万富翁”……

从1999年年底开始,美联储觉得,市场情绪过于狂热,开始连续加息。这虽然带来了一些市场波动,但纳斯达克指数还是一路上涨,这让人们更加确信,这场牛市的基础是稳固而坚实的,根本不惧美联储的加息,只要坚持看涨、看涨、再看涨,一定能赚到钱。

各种看涨情绪推动之下,到美国时间2000年3月9日,这一天是周五,纳斯达克综合指数创出了历史最高价5133点,收盘于5049点。

接下来两天是周末,到了3月12日的周一,时任美国总统克林顿和英国首相布莱尔联合宣布,为提高人类干细胞胚胎研究的效率,所有的生物科技公司,有义务公布它们在这一领域所取得的研究成果,并允许公立研究机构自由使用这些成果。

对于大多数致力于人类“脱胎换骨”、“返老还童”的干细胞胚胎研究公司而言,这个宣告无异于一声炸雷。这意味着,它们期望依靠未来的技术垄断,获得超额利润的可能性,被美国和英国政府打消了一大半,当日所有生物科技公司的股价暴跌。

所以,很具有讽刺意味的是,虽然网络股在纳斯达克股市中占了绝大多数,但科技股的崩盘,却是由生物股引起的。

因为股价过于高企(纳斯达克100指数的市盈率高达200倍),3月12日的批量下跌,触发接下来几天的连锁抛售,聪明的投资者、基金和机构纷纷清盘,从3月13日到3月15日,短短3天时间,纳斯达克指数暴跌至4582点,跌去了近10%。

真正彻底的剥掉皇帝新衣的,是著名的金融杂志《巴伦周刊》(Barron's)。该杂志于2000年3月20日刊登了封面文章《烧光》(Burning Up),文中提到:在记者所调查的207家互联网公司中,71%的公司利润为负,51家公司的现金会在12个月内用完,很多互联网公司的创始人和早期投资者都在尽其所能地套现,而另一方面,从旧经济体系流向新经济体系的资金也基本耗尽,无钱可烧也无钱可赚的互联网公司即将跌落神坛。

于是,在三天暴跌之后刚有所反弹的纳斯达克指数,再度开启跳水模式:

接下来1个月之内,纳斯达克指数就跳水到了3300点附近,跌幅高达35%;

又过了1年之后,2001年4月份,纳斯达克指数跌至1600点附近,跌幅70%;

又过了1年半之后,2002年10月份,纳斯达克指数跌至1100点附近,跌幅近80%。

算下来:

从1996年3月到2000年3月,纳斯达克指数花了5年时间,从1100点涨至5000点;然后,花了2年半时间,从5000点又跌回1100点,7年半时间,完成一个轮回。

此后,直到2015年3月,纳斯达克指数才再度越过5000点。算下来,5000点到5000点的这一个新轮回,足足花了15年时间。

再接下来的事情,大家都知道了,就是从2015年迄今,美国的科技股一路暴涨,目前点位是1.513万点。

写1999年到2000年的科技股泡沫,当然是为了对比今天的美股。

根据本文开头两幅图,大家应该看到,如果从市净率(P/B)和股息率(分红除以股价)来判断,目前的美股,可谓与2000年的情况极为接近。

我曾经在“从美股到中房:泡沫什么时候会破?”一文中提到,过去20多年,美股估值的决定力量,是预期EPS(每股盈利),但因为各种原因,某些年份的预期EPS变动较大——最典型的是,2020年3月份市场的预期EPS(90美元左右)和现在市场的预期EPS(180美元左右),可谓是天壤之别。

证券投资之父本杰明-格雷厄姆在其经典之作《证券分析》一书中提出,若以一年为周期来观察企业的盈利,波动性过高,并不能体现企业的真实盈利水平,所以,应该使用5到10年的平均盈利来评价企业的长期盈利能力。

在此基础上,2013年诺贝尔经济学奖得主、金融行为学教授罗伯特-希勒(Robert Shiller),在1998年发表著名论文《估值比率股票市场长期前景》,文中采纳了格雷厄姆的观点:采用10年EPS的移动平均值,并同时对盈利和股价进行通胀除权调整,由此,得到著名的周期调整市盈率(CAPE, Cyclically Adjusted Price Earnings),也被称为“Shiller PE”。

因为采用了10年周期的EPS,所以CAPE估值,不会因为个别年份的EPS变动而受到太大影响,也不会因为预期EPS剧烈变动而跳涨或暴跌,从长期来看,基本上能够判断美股到底是处于高估还是低估区间。例如,在1900年-1942年美国参加第二次世界大战之时,美股的市盈率中值在13.2附近,平均值则在13.8附近,标准差为5.3,如果CAPE超过平均值1个标准差以上(>19),即可判断股市偏高估,超过2个标准差(>24.5),能够基本确认是股市的高点。在大萧条发生前,美股CAPE估值,居然达到了30以上,超出3个标准差(超出2个标准差的时间,持续了12个月)。

下图的阴影区域之外,即为美股的高估或低估区间。

1900-1942年标普500指数点位与CAPE的对应关系(作者博客)

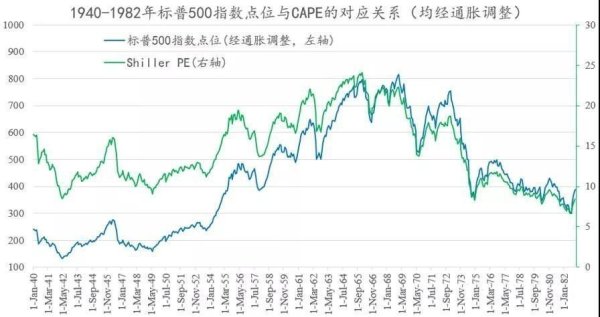

1940年到1982年,从战争时期的管制经济到战后市场经济复苏,从虚金本位的布雷顿森林体系变到纯粹的信用本位,货币价值从基本稳定变动到滞胀期的极不稳定,美国经济和美国股市都处于历史上变动最剧烈的时期。

但是,CAPE依然大致指引了该时期股市的高低点。

1940-1982年标普500指数点位与CAPE的对应关系(作者博客)

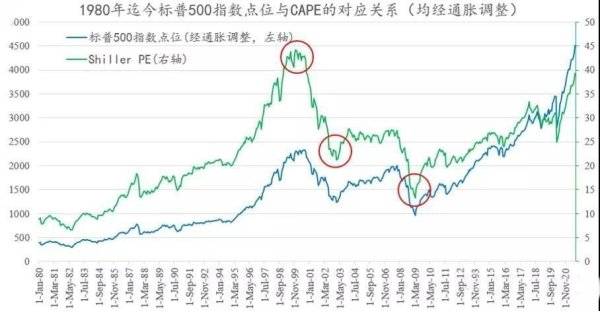

1980年迄今,是美国进入纯信用纸币时代的40年,无论从投资者还是发行者的角度,美国股市都发生了深刻变化。大多数美国人资产构成中,股市都变得越来越重要,再加上信息时代股市交易的便利性,越来越多的资金和投资者进入股市,美股的估值被不断推高,而通胀数据又在很大程度上受到了政府和央行的深度操纵,美国的股市由此整体进入长达40年的大牛市。

特别是最近1/4个世纪,包括电脑、互联网、手机等科技,在人们生活中的地位和影响越来越重要,而美股整体上也越来越受到科技股高估值的影响,再加上无风险利率持续下降、官方通胀保持在低位等因素,美股估值被抬升到20倍以上,绝大部分时间甚至超过25倍。

但即便如此,CAPE仍然大致能够识别出2000年股市泡沫顶点和2003年初、2009年初的股市低点——不那么严谨地说,也大致识别出2016年初和2020年3月的低点。

1980迄今标普500指数点位与CAPE的对应关系(作者博客)

所以,无论从过去150年或者是最近1/4个世纪的历史来看,采用CPAE对美股估值进行评估,整体上是一个相对靠谱的方法。

当然,我们承认,因为无风险利率、通货膨胀水平、央行印钞力度等事件的不确定性,Shiller PE 并不能确切判断股市是否到达泡沫顶点,或者确切到了估值底部——但至少,CAPE能告诉我们,美股现在的估值,从过去10年、20年、50年乃至100年的历史看,到底是整体高估还是低估。

过去26年,是美股有史以来最高估值时期,按照CAPE来看,美股估值的中位数为26.4,平均值为27.5,标准差为6.3。如果当前美股估值,超过平均值1个标准差(>33.8),我们基本可以判断,美股偏高估,如果超过2个标准差(>40),那么我们有极大概率判断,美股已经处于最顶部区间。

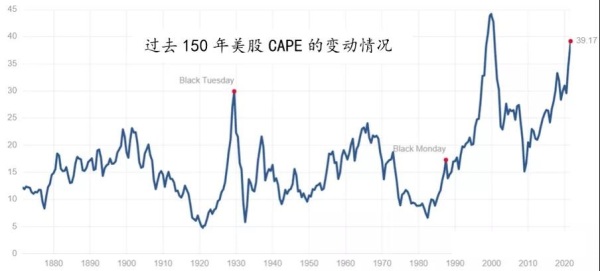

那么,现在的美股CAPE是多少呢?

截止8月27日,标普500的CAPE值为39.17。

过去150年里美股CAPE的变动情况(作者博客)

就在半年前,桥水基金的Ray Dalio提出,他们用6个量化指标,来判断美股是否进入泡沫状态:

1)与传统衡量标准相比,价格有多高?

2)价格是否考虑到了不可持续的状况?

3)有多少新股民(即以前没有进入市场的买家)入场?

4)乐观情绪有多普遍?

5)买股票是由高杠杆提供资金的吗?

6)股民是否进行了过度的超前购买(例如建立库存、远期合约等等)以投机或保护自己免受价格上涨的影响。

根据这6个指标,他的评估是,当时确认当时已进入泡沫状态的是3)、4)、5)三个因素。但整体而言,美股位于第77个百分位水平,低于1929年和2000年泡沫时期的水平,但高于2007年的水平,尚未全面进入泡沫状态。

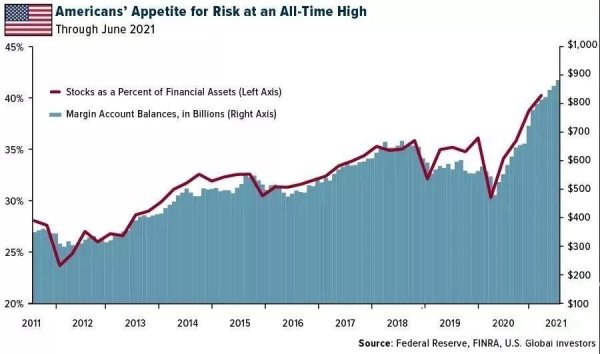

例如,关于GameStop的股价炒作,证明了有大量的新入场散户,而近1年的IPO与SPAC(Special Purpose Acquisition Company, 即特殊目的收购公司)的无比火爆,则证明了市场乐观情绪极为普遍,至于高杠杆保证金账户购买,规模也达到了历史最高,几乎接近2020年的两倍(见下图)。

2021年美国市场上的风险偏好指数已飙升至历史最高(来源:美联储)

半年前的时候,标普500指数的点位还不到4000点;现在,已经超过4500点。

从尊重历史的角度,或许——

这真的是一生一次的机会。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序