【看中國2017年10月14日訊】美聯儲從本月13日開始縮表,每月將從市場回收100億美元,未來逐漸增加到每月500億美元。這會造成市場中流通的美元減少,這些減少的美元會來自何處?如果美國不能實現穩定的資本流入,將會提高美國國內的利率水平,給美國經濟和資產價格帶來很大的壓力,這顯然是美聯儲不願意看到的,它的目的更希望抽取的是國際市場的美元流動性,至少需要均衡回收國際市場與國內市場的流動性。

從中長期來看,美元指數是描述美元流動方向的一個有效參數,當美元指數上漲的時候,意味著資本在流入美國,反之亦然。這實際與一國的貨幣匯率所代表的含義相同,A國生產要素價格高、科技發展水平低、生產效率低,B國相反,就意味著資本從A國流入B國,A國貨幣相對B國的貨幣匯率就要貶值。但是,對於可自由兌換的貨幣來說,這種資本流動注定不會是連續的。因為A國匯率經過一段時間的貶值之後,就會自動平衡經濟、資產價格等方面所帶來的貶值壓力,從而使匯率恢復均衡狀態,這種資本流動也就會停止。美聯儲縮表的週期將持續數年的時間,如果僅僅依靠這種方式來實現回收國際市場美元流動性,顯然是做不到的。當美元出現階段性高估或平衡的時候,就會出現自己給自己「抽血」的行為,這幾乎相當於自殺。

任何一國的基礎貨幣如果進行連續的收縮,必然造成利率劇烈上升,資產價格泡沫破裂,這是當今世界面臨的最嚴重問題。美國人正在通過兩種方式構建這種對國際市場的抽血管道,其目的顯然是希望抽取國際市場的流動性,至少需要國際、國內均衡進行:

第一當然是減稅措施。川普(特朗普)的減稅法案必然會被國會通過,其企業所得稅率(預計是20%)將明顯低於歐亞大多數國家,這會帶來資本流入。

這種方式實現的資本流入是階段性的,無法實現長期穩定。

第二就是原油輸出。以往,美國一直是原油淨進口國,但2010年前後開始,隨著頁岩油的快速發展,正在扭轉以往的態勢。同時,川普在今年初的上任伊始,就簽署行政命令加速原油開採和管道運輸、煤炭產業的發展,其核心是通過能源產業的快速發展,推動國際收支平衡向有利於自己的方向轉變,實現穩定的資本流入。目前,這些產業政策已經明顯收到成效,截至9月29日當周,美國原油出口1390萬桶,即每日原油出口量接近200萬桶,這是美國有史以來原油出口量最高的一週,比前一週增加345萬桶。日均出口量比去年同期高154.4萬桶;過去的四周,美國原油日均出口量129.4萬桶,比去年同期增加了165.1%。今年迄今為止,美國原油日均出口量81.4萬桶,比去年同期高69%。當美國原油出口不斷增長的時候,就可以實現國際上美元的連續流入,抽取國際市場上的美元流動性。

顯然,美國的產業政策轉變會打擊很多原油出口國。因為以往美國一直以來都是資本淨輸出國,而輸出資本的重要方式之一就是原油貿易所形成的逆差。2002年布倫特油價是20美元/桶,在此之後一路攀升到2008年7月的137美元/桶。六年間增長了將近6倍,是原油需求的增長、美國對海外原油依存度不斷上升和國際美元流動性充沛等共同因素推動了原油價格。同時,這也是沙特等產油國實行與美元固定匯率的基礎,因為美元通過原油貿易不斷地流入它們的國家,支撐了它們的本幣實行固定匯率。相反,油價於2014年中從100美元/桶左右跌至50美元/桶,會讓它們的原油收入減少一半,這嚴重地動搖了石油出口國的匯率基礎,所以在油價暴跌之後,奈及利亞、哈薩克斯坦等國的固定匯率解體,俄羅斯也遭遇了盧布危機。

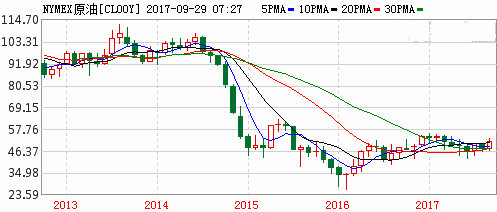

過去4年來的(截止今年9月底)國際原油價格周K線走勢圖(網路圖片)

如今,紐約原油價格尚在50美元/桶附近徘徊,而美國開始實現原油出口的快速增長,這無疑會令OPEC與俄羅斯等非OPEC產油國感到極度緊張!因為這會從出口數量上對它們的國際收支平衡和財政收支平衡進一步施壓。歷史上,俄羅斯一直視沙特為最大的原油競爭對手,因為俄羅斯一直都依靠出口油氣資源維持經濟的正常運轉,而沙特等產油國一直聽命於美國,利用石油美元武器打擊俄羅斯經濟,俄羅斯對與OPEC的合作也持反感態度。但現在,美國原油以這樣的價格快速出口,從原油價格和出口量兩方面開始威脅它們的財政收支平衡,從而進一步威脅它們的貨幣匯率。為了對抗美國石油,俄羅斯和沙特這兩個產油大國為了共同的利益開始走到一起。

10月,俄羅斯總統普京與沙特國王Salman討論了國際油市和雙邊合作事宜,普京同意OPEC和俄羅斯等非OPEC產油國達成的減產協議可以延長至明年年底。在這場關於原油價格和出口數量的競爭中,無論俄羅斯還是沙特都處於劣勢地位,因為它們財政平衡的油價高於頁岩油的開採成本,通過減產挺價,一旦實現價格上漲,只能帶來美國頁岩油出口的進一步增加,從出口量上削減它們的財政收入。

部分人認為這意味著石油美元(如果存在石油美元的話)的結束,是不妥當的,因為如果將過去的石油美元說成是以沙特為主導,現在和未來,很可能是沙特與美國共同主導,甚至不排除未來是美國自己主導。

俄羅斯、伊朗也在進行去美元化,這可能是本世紀最荒謬的言論。如果在美元進行量化寬鬆時期,基於美元信用的下降,導致美元的持有者出現信心動搖,則具備去美元化的基礎。我們記憶深刻的是,當時中國因擔心自己持有的巨額美國國債出現損失,曾將這一問題正面向美國提出。而現在,美聯儲開始縮表,意味著美元的信用基礎開始回升,相反,其它主要經濟體基於各種原因,尚在量化寬鬆或繼續印鈔的大路上,這時候開啟所謂的去美元化,不過是破落戶的自我安慰而已,因為它們擔心市場美元減少,在原油供過於求的時期出現滯銷,只能接受其它貨幣付款。從另外一個方面也可以佐證這一點,包括中國、日本、英國等全球主要的經濟體,在最近數月都在增持美國國債。美國財政部日前公布的數據顯示,中國7月份繼續增持195億美元美國國債,持有規模增至1.166萬億美元,這是中國連續第6個月增持美國國債。這就相當於美聯儲縮表過程拋售了美國國債,而很多外國央行卻承接了美國國債。如果中國等國家意欲去美元化,應該是不斷減持才對。相反,不斷增持美國國債豈不是自相矛盾?所以,俄羅斯等國的去美元化,不過是普京的忽悠手段而已,其核心用意是擔心自己的原油出現滯銷,而中國、日本等央行的行為表明,它們不願意被忽悠。

在原油供過於求的時期,產油國被迫接受其它貨幣付款,實際是抽了產油國的血,這會讓他們與美元固定匯率無法維持,本幣貶值,本國財富快速縮水;當原油的產能因為各種原因不斷被壓縮之後(長期的低價格會清除落後產能,戰爭也會導致部分產能迅速退出),自然會帶來油價的上漲,那時,供不應求的產油國就會要求美元付款,開始抽取用油大國的血,因此可以看到,中國正在推動乙醇汽油的發展,這是未雨綢繆的舉措。當國際美元流動性不斷被緊縮之後,利率上升,自然會帶動美國境內美元利率的上升,那些低效率的企業也只能被迫退出市場,所以美國境內也會被抽血。

雖然美聯儲縮表會形成抽血局勢的輪動,但最終誰也逃不掉。

這其中最狡猾的是歐盟。以前說過,雖然中美貿易戰是焦點,但最核心的貿易衝突將體現在中歐之間,因為中美貿易順差面臨被壓縮的背景下,中國如欲維持美元為保證金的貨幣體系,就必須加大對歐盟的出口(中國的貿易順差基本來自美國與歐盟,歐盟的鬆散體制讓他們處於相對弱勢的一方),擴大中歐貿易順差,中歐之間的貿易衝突自然會先於中美成為焦點。當美聯儲開始縮表之後,相當於歐盟被間接抽血。所以,歐盟於10月3日就防範過多中國廉價商品進口通過新條例,結束了長達18個月的與中國貿易關係的爭論。它們顯然不希望自己被中國直接抽血、間接被美聯儲抽血。

對於美聯儲的縮表,各個經濟體最終都會被抽血,那些財政收入嚴重依賴貨幣超發的經濟體,會進入本幣瘋狂貶值的時代,因為它們的財政與經濟「體質」太差,會被緊縮的美元剪羊毛。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序